Par Gabriel Vézina

Conseiller en sécurité financière (stagiaire en planification financière)

Adjoint aux conseillers

Étudiant au baccalauréat en administration des affaires, concentration planification financière

Groupe financier Stratège

Après un début d’année mouvementé, la sortie des chiffres officiels sur le PIB des États-Unis, pour le deuxième trimestre, se fait attendre avec anticipation dans le monde financier. En effet, le marché des actions et des obligations aura, cette année plus que jamais, rencontré des défis à tous les niveaux.

Effectuons un retour sur les récents événements ayant teinté le marché financier au cours des derniers mois. Ces multiples enjeux économiques requerront une étude attentive au cours du prochain semestre, alors que plusieurs gestionnaires réputés conseilleront un positionnement adéquat.

Guerre en Ukraine

La guerre entre la Russie et l’Ukraine ne semble s’essouffler de sitôt, alors que la Russie continue son avancée sur le territoire. Ce conflit, ayant débuté au premier trimestre, engendre non des difficultés du côté des ressources, mais également du prix de l’énergie. Le développement de cet affrontement pourrait avoir un impact à long terme sur l’inflation et causer des pressions économiques à l’échelle mondiale.

Inflation

Sujet abondamment discuté et débattu depuis le début de l’année, l’inflation a récemment frappé le sommet des 40 dernières années, aux États-Unis et au Canada. De plus, une pression inflationniste dans plusieurs autres pays se fait ressentir par une hausse des prix, tant pour les individus que pour les entreprises. Malgré les politiques monétaires qui se resserrent, ramener l’inflation à un niveau «neutre» (2%) requerra du temps, ainsi que des mesures restrictives continues. Les banques centrales seront-elles en mesure de reprendre le contrôle ? À suivre.

Taux d’intérêt

La Réserve fédérale des États-Unis a récemment haussé ses taux d’intérêt de 0,75%, pour atteindre un niveau entre 1,5% et 1,75%. On s’attend à une hausse semblable de la banque du Canada. Celle-ci affirme qu’elle est prête à tout pour garantir une reprise de contrôle sur l’inflation. Toutefois, avec une dette gouvernementale et des ménages record et le taux d’épargne des consommateurs qui se voit en pente descendante, précisément de 3% inférieur à la moyenne historique, cela sera très difficile. De plus, un déficit flagrant se forge sur la balance commerciale aux États-Unis (import vs export) en plus de bien d’autres enjeux – sur lesquels la Fed n’a pas de contrôle – s’imposent dans l’économie. Ces hausses de taux d’intérêt mettent encore plus de pressions sur les marchés et même que certains économistes croient qu’une BAISSE des taux est probable d’ici la fin de l’année ou au début de 2023. La question est : Est-ce que le combat contre l’inflation sera gagné d’ici là ?

Confinement en Chine et incertitude grandissante

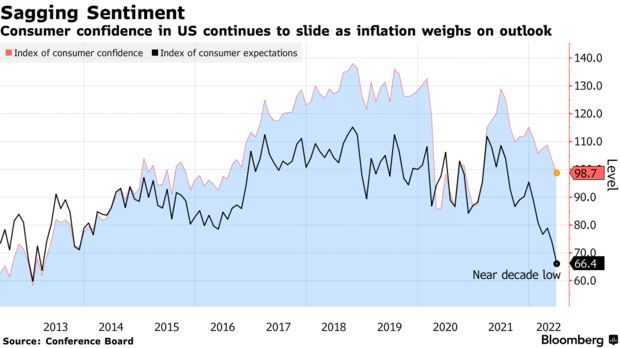

Les confinements forcés des dernières années en Chine ont généré des difficultés sur de nombreuses chaînes d’approvisionnement, défavorables à la situation mondiale. Heureusement, l’économie chinoise semble tranquillement se rétablir, alors qu’elle ouvre à nouveau ses portes à la production de masse. D’autre part, l’indice de confiance du consommateur américain démontre un creux des plus bas, qui ne semble pas vouloir se redresser de sitôt. Les opinions sont mitigées face au rebond de l’économie : en effet, certains gestionnaires croient au rétablissement des marchés pour la deuxième moitié de 2022, alors que d’autres croient plutôt en une récession plus rapide que prévu.

Comment se positionner?

Les firmes Morgan Stanley et Charles Schwab abondent vers des stratégies semblables. Selon leur expertise, les investisseurs doivent plus que jamais diversifier leur portefeuille à travers différentes classes d’actifs et garder leur sang-froid. De plus, l’histoire montre que les entreprises avec des flux monétaires immédiats et élevés performent mieux dans une politique monétaire restrictive. Même chose pour les entreprises qui ont annoncé des rachats d’actions. Ainsi, il est conseillé de miser sur des entreprises solides et de qualité, ayant fait leurs preuves lors de périodes difficiles antérieures.

Conséquemment, le deuxième semestre de 2022 s’annonce autant – voire plus – volatile et mouvementé que le premier. Il faudra se munir de patience et d’une réflexion en profondeur pour vos prochains investissements. Si vous n’avez pas de stratégie claire et éprouvez de la difficulté à comprendre le contexte actuel, il vous est recommandé de contacter un professionnel pour vous guider. C’est à travers les temps les plus pessimistes que l’on retrouve les plus belles opportunités.

✧ Informez-vous auprès de Gabriel Vézina à gvezina@groupestratege.com | (418) 622-2288 #302

Performances de l’année, le 4 juillet 2022 :

États-Unis

US 10 years: 1,38%

Dow Jones Industrial: -14,42%

S&P 500: -19,74%

NASDAQ: -28,87%

Or: -1,27%

Pétrole: 46,23%

Bitcoin: -57,53%

Europe

MSCI Europe: -25,03%

Asie

Asia Dow: -15,90%

Nikkei 225: -9,16%

Canada

S&P TSX: -10,17%

Sources:

https://www.morganstanley.com/ideas/investment-outlook-mid-year-2022-global-risk