Par Gabriel Vézina

Conseiller en sécurité financière (stagiaire en planification financière)

Adjoint aux conseillers

Étudiant au baccalauréat en administration des affaires, concentration planification financière

Groupe financier Stratège

Depuis le début de l’année, les banques centrales ont fait du combat contre l’inflation leur priorité numéro un. La Réserve fédérale américaine (Federal Reserve) a haussé pour une troisième fois consécutive son taux directeur de 0,75 %, le 21 septembre dernier, pour l’amener dans la fourchette de 3,00 %-3,25 %. Il s’agit du niveau le plus élevé depuis 2008.

Nous avons entendu parler énormément de l’impact de ces hausses pour les consommateurs et les entreprises. En revanche, on semble oublier que ces hausses ont un impact énorme sur les gouvernements, qui sont eux-mêmes extrêmement endettés. Nous allons nous pencher sur les répercussions des hausses de taux de cette année pour nos voisins du Sud.

En effet, le gouvernement américain a une dette nationale qui s’élève aujourd’hui à environ 31 trilliards de dollars. Oui, vous avez bien lu : 31 trilliards de dollars. Chaque année, un déficit d’environ 1 trilliard est ajouté à ce montant déjà difficile à absorber. Cela veut dire que présentement, le gouvernement doit rembourser les intérêts sur 31 trilliards et chaque année, il doit emprunter 1 trilliard de plus pour combler le déficit causé par les dépenses du gouvernement. Aujourd’hui, cette énorme dette représente 126 % du PIB américain, alors que c’était 30 % au début des années 80, et cela ne cesse d’augmenter. De plus, un peu moins du tiers de cette dette est financée par des emprunts à court terme (un an et moins).

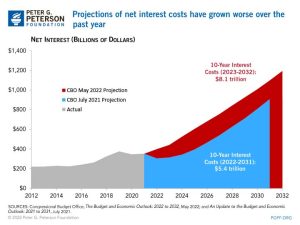

Maintenant, que se passe-t-il pour le gouvernement avec cette immense dette, quand la banque centrale hausse les taux ? Tout comme n’importe quel contribuable qui possède une dette, celle-ci a des intérêts qui doivent être payés. Cela veut dire que lorsque la FED augmente les taux, le coût des intérêts devient de plus en plus lourd pour tout le monde. Lorsque ces emprunts à court terme viennent à maturité (un peu moins de 30 % de la dette), soit ils sont remboursés (ce qui n’est pas le cas) ou ils sont renouvelés au nouveau taux d’intérêt en vigueur à ce moment-là. Ainsi, le coût des intérêts devient de plus en plus grand. Avec la dernière hausse, le CRFB (Committee For a Responsible Federal Budget) estime que le coût annuel des intérêts va tripler à 1,2 trilliard pour la prochaine décennie, entraînant un coût total de 8,1 trilliards sur 10 ans.

On voit donc que ces hausses d’intérêt font encore plus mal au gouvernement lui-même, puisque cela augmente le coût des intérêts et le déficit. L’impact de ce resserrement des politiques monétaires se fait grandement sentir et on ne fait que commencer à en voir les effets. Cependant, ces répercussions sont peu surprenantes. Après tout, l’économie repose sur des taux au plus bas depuis plus d’une décennie, alors que l’argent était abondant et peu cher. Il est clair que si l’on renverse la tendance et que l’on resserre les politiques monétaires rapidement, cette même économie aura de la difficulté à fonctionner. Est-ce que ces hausses rapides seront suffisantes pour ramener l’inflation à 2 % ? Pour affecter la demande et changer le comportement du consommateur, il faut regarder les taux RÉELS (taux de rendement moins l’inflation). Tant que les taux réels seront négatifs, pourquoi une personne déciderait d’épargner au lieu de dépenser son argent ?

Je m’explique :

Roger économise 500 $ dans son année. Il a le choix de l’investir dans un véhicule de placement sûr, qui lui rapporte 4 % sur un an, ou de dépenser son argent avec une inflation à 8 %. S’il investit son 500 $ à 4 % et que le 500 $ perd 8 % de sa valeur à cause de l’inflation, alors il a perdu réellement 4 % de son pouvoir d’achat. Pourquoi épargner dans ce cas-ci, au lieu de simplement dépenser dans des biens ou services, avant que le coût de ces biens augmente de 8 % ? Il n’y a donc pas d’incitatif réel à épargner. Pour que ce soit le cas dans la situation actuelle, il faudrait hausser les taux encore énormément et, pour les raisons abordées plus tôt, je vois très difficilement ce scénario se produire aussi rapidement que la FED l’affirme.

Nous suivrons donc la suite des choses avec attention pour voir les réactions du marché et de l’économie, à la suite des décisions des banques centrales. Je pense que cette politique monétaire restrictive sera renversée plus vite que prévu et que l’inflation restera élevée pour plus longtemps. Tout de même, cela va dépendre entièrement de la façon dont l’économie réagit. Rester prudent dans les portefeuilles serait probablement une sage décision pour le court terme.

✧ Informez-vous auprès de Gabriel Vézina à gvezina@groupestratege.com | (418) 622-2288 #302

Sources:

Article de référence : https://ca.finance.yahoo.com/news/fed-rate-hike-could-add-21-trillion-to-federal-deficits-new-analysis-finds-134413940.html

Debt: https://www.investopedia.com/updates/usa-national-debt/

Debt: https://fiscaldata.treasury.gov/national-debt/

Interest costs and graphs: https://www.pgpf.org/blog/2022/05/interest-costs-on-the-national-debt-set-to-reach-historic-highs-in-the-next-decade